随着基金二季报发布,机构重仓持股市值变动也全部浮出水面。

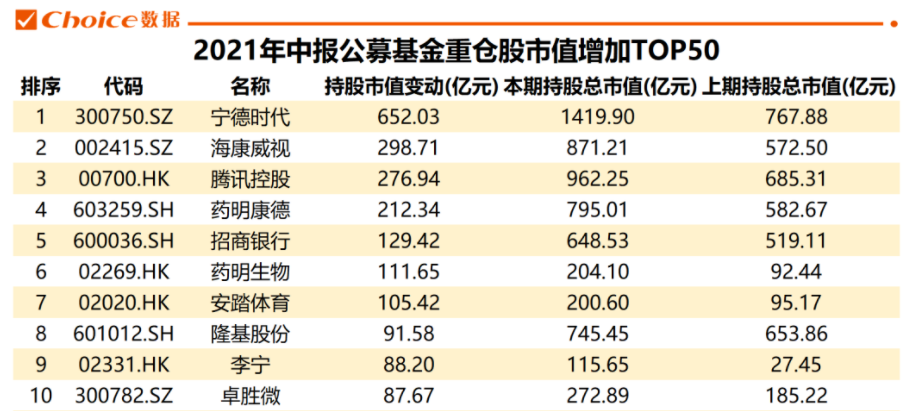

根据东方财富Choice数据,公募基金重仓股中,宁德时代持仓市值增加排名第一,达652.03亿元。排在第二的是海康威视,增仓市值298.71亿元。腾讯控股以276.94亿元市值增长排名第三。市值增加过百亿的还有药明康德、招商银行、药明生物和安踏体育。

基金中报重仓股中被公募基金减持最多的是中国平安(601318.SH),市值减少628.27亿元。美的集团(000333.SZ)次之,市值减少579.24亿元。排名第三的是恒瑞医药(600276.SH),中报减持市值374亿元。

具体来说,相比一季度,公募基金在二季度共减少中国平安持仓市值628.27亿元,公募基金持有中国平安的总市值从一季度末的901.25亿元、下降到二季度末的272.99亿元。

公募基金在二季度共减少美的集团持仓市值579.24亿元,公募基金持有美的集团的总市值从一季度末的819.73亿元下降到二季度末的240.49亿元。

有分析师认为,这只是市场的“正常轮动”。

恒天基金首席策略分析师、投资研究中心负责人张雷表示,这两年A股市场正在进行着大的行业轮动,具体风格来看,已经从去年的“茅指数”切换到二三季度的“宁指数”,以平安、格力为代表的“平指数”目前正被资金不断减持(平指数主要指大盘价值股)。

如果到了四季度,消费股和科技股都处于高位,经济数据环比回落,美联储加息步伐日益临近,大批资金会寻找避风港,那么估值和位置都属于绝对底部的大盘价值股,很有可能被市场关注。A股市场没有yyds(永远的神),如果从行业轮动角度观察,在当下的市场,公募基金大举减持“平安和美的”们,其实也是可以理解的。

但是也有部分基金经理、分析师认为,作为曾经机构眼中的香饽饽,这些公司在二季度却遭遇机构大幅减持,一定是其基本面或所处行业发生了些许变化。

三大因素致使中国平安遭机构抛售

一位券商分析师对第一财经表示,一季度业绩表现一般,是机构大幅减持中国平安的主要原因。

“中国平安一季度归母营运利润增长8.93%,归母净利润增长4.45%,在去年低基数的背景下,这个增速相比中国人寿逊色不少,主要原因就是平安在一季报对华夏幸福的投资计提了182亿元的减值损失,减少归母净利润100亿元,减少归母营运利润29亿元。”上述券商分析师表示。

中国人寿2021年一季度业绩报告显示,一季度实现营业收入3734.58亿元,同比增长10.6%。归属于母公司股东的净利润285.89亿元,同比增长67.3%。

一位私募基金经理表示,公募机构大幅减持中国平安,应该是担忧平安集团参与破产重组方正集团所带来的负面影响。

一是因为方正负债规模巨大,此次能否清理干净所有隐形债务存在隐忧;二是大象重组牵涉面巨大,从而消耗内部精力。所以,机构投资者对此解读偏向负面。

平安集团公告显示,2021年4月30日,公司召开第十二届董事会第三次会议,同意授权平安人寿签署《北大方正集团有限公司管理人与珠海华发集团有限公司(代表珠海国资)、中国平安人寿保险股份有限公司、深圳市深超科技投资有限公司与北大方正集团有限公司、北大方正信息产业集团有限公司、北大医疗产业集团有限公司、北大资源集团有限公司、方正产业控股有限公司之重整投资协议》的相关决议。公司授权平安人寿作为代表,参与本次重整。

2021年一季报显示,截至今年3月31日,平安集团总负债为874663亿元,同比增长2.4%。

此外,私募基金经理博实认为,在“新业务价值”层面,平安做得不好。

“新业务价值”是一个保险公司的专有名词,英文简称为“NRV”,有点像普通企业的“营收增长规模”指标,该指标基本代表了这个阶段新客户、新保单的规模,直接表示着保险公司是否有成长性,以及未来业务的基本盘。

平安集团财报显示,平安的新业务价值,从2018年开始增速放缓,到2020年发生下滑。

平安集团2020年一季度的“寿险及健康险新业务价值”为1645.3亿元,相比2019年同比下滑24%。

而2021年一季度,平安集团的“寿险及健康险新业务价值”虽然同比增长15.4%,但实际值189亿还是比2019年的216亿要低。

“实际上能看出中国平安的新业务价值这几年是没有增长的。”博实说道。

中国平安股价已从2020年末的最高点(92.88元/股)一路下滑,截至7月30日收盘,中国平安报收53.67元/股,近乎腰斩。

家电板块整体遭遇减持

股价同样跌跌不休的还有美的集团。

2021春节前后,美的集团股价创出历史新高(105.88元/股);而截至7月30日收盘,美的集团报收63.51元/股。

公开信息显示,美的集团年内已进行多次大额回购。

2月23日,美的集团计划以不超过140元/股的价格,回购不超过1亿股且不低于5000万股。4月2日,美的集团完成本次回购计划,支付的总额为86.64亿元。

5月10日,美的集团再次启动回购方案,拟以不超过50亿元的资金回购股份,回购价格不超过100元/股。同时,其大股东美的控股也发布,拟不低于8亿元资金增持公司股份。

不过市场却对美的集团的回购行为并不买账,在2月23日回购后的15个交易日内,美的集团股价累计下挫9%;而5月10日回购后,美的集团股价虽有短期上涨,但随后又迎来一波下跌潮。

此外,美的集团还面临着严峻的员工行权抛压。

今年5月21日美的集团股东大会通过了四份股权激励议案。其中,全球合伙人计划之第七期持股计划,专项基金2亿元,参加对象为包括方洪波在内的公司核心高管及下属单位总裁15人。事业合伙人计划之第四期持股计划,资金总额1.64亿元,参加对象为副总裁李国林等高管及下属单位总经理、其他高层共44人。第八期股票期权激励计划,激励对象1901人,侧重研发、制造、品质等科技人员及相关中高层管理人员,定向发行股票,对应总股本的1.17%,行权价82.98元/股。业绩考核指标均是公司归母净利润不低于前两个会计年度平均水平的110%。

格力电器、海尔智家等同属家电板块的个股,也在二季度遭到机构减持。

整体来看,2021Q2家用电器行业基金重仓比例整体回落至1.7%,环比2021Q1大幅下降1.56pct,家电板块配置由超配降低至标配。

中银证券研究报告认为,海外疫情二次冲击、家电行业价格战加剧、地产表现低迷、原材料价格上涨,都是家电行业可能面临的风险。