最近,国际货币基金组织和世界银行的公开表态强调了全球经济的同步放缓。尽管全球贸易和英国脱欧出现了一些缓和趋势,但经济衰退的阴霾仍未烟消云散。中东地缘政治风险高企,全球制造业仍处于严重低迷的状态中,美国制造业和非制造业的采购经理人指数都在下降,尤以制造为甚(图1)。

当下,美国和全球经济都处于一个危险的环境中。我们常听许多专家说,在当前负利率、零利率或接近零利率的世界里,当央行无力扭转经济时,我们会陷入典型的流动性陷阱中,每天报纸、电视新闻也释放着这样的信息。这种风险敞口可能(但不一定)已经在股价中打了折扣。对投资者来说,经济基础是关键。随着负面信息的不断泛滥,我们很容易看跌权益类资产。但事实上,公布的经济信息和经济指标只是时间上的巧合与随声附和罢了。

要想弄清楚未来6-9个月后的情况,最有效的方法就是关注基本因素,分析货币、信贷和流动性指标,这种方法的基础是市场对流动性、利率和政策取向的边际变化作出反应。

历史经验证明,良性推升股价的环境需要不断扩大的流动性基础和非投机性的信贷创造,过度或不足的流动性和信贷创造对股票价格不利。例如,1999年末和2008年,流动性异常紧张,大熊市出现;2018年,同样因为流动性紧缩,四季度股市出现剧烈震荡。

在评估整体金融环境是否有利时,能否准确衡量起着关键作用。指标的建立与衡量绝不是机械的,各种指标也很少一起指向同一个方向,而且受到金融环境变化的影响。在当前这样一个政策不确定的环境下,非金融压力也会起作用,增加猝不及防冲击的风险,我们在做衡量时,动态判断必不可少。

用新指标做研判

收益率曲线(长期利率减去短期利率)倒挂在近期被疯狂地作为负面进行宣传。

过去,长短利率倒挂现象被视为经济疲软甚至衰退的先行指标。笔者认为,在目前的环境下,用长短利率倒挂来判断衰退的方法难有说服力,原因有两点。

第一,欧洲和日本的长期利率已经为负,在全球债券市场的套利机制下,长期利率被人为拉低,且远低于市场公允价值。第二,世界整体存在通缩压力,通缩往往伴随收益率曲线为负。如1914年之前的100年里,通货紧缩,收益率曲线大多为负值。因此,笔者倾向于更重视其他财务指标,这些指标包括:

1)M2减去银行信贷(图3),是衡量供给(货币)和需求(信贷)的大小关系。目前数据呈现明显的上升趋势,数据甚至回到零以上,表明金融体系的流动性正在增强,广义货币的增长甚至超过了银行信贷的增长,即流动性呈现供大于求的局面。

2)高收益利差大小影响借贷意愿。由于最近国债收益率暴跌,高收益利差相比之前有所扩大,但仍然非常小(图4)。即使经济未来趋弱会影响借贷,但对于大多数借贷者来说,目前获得信贷仍然很容易。

3)美国国债收益率维持在0附近(图5),使得借贷成本极低。如果他们看到正回报的话,借款人迟早会利用几乎免费的资金,开始购买商品、资产和资本设备。有了近乎免费的钱,很多事就好办了。

4)美联储和其他主要央行注意到了市场(特别是固定收益市场)敲响的警钟,纷纷停止缩表。

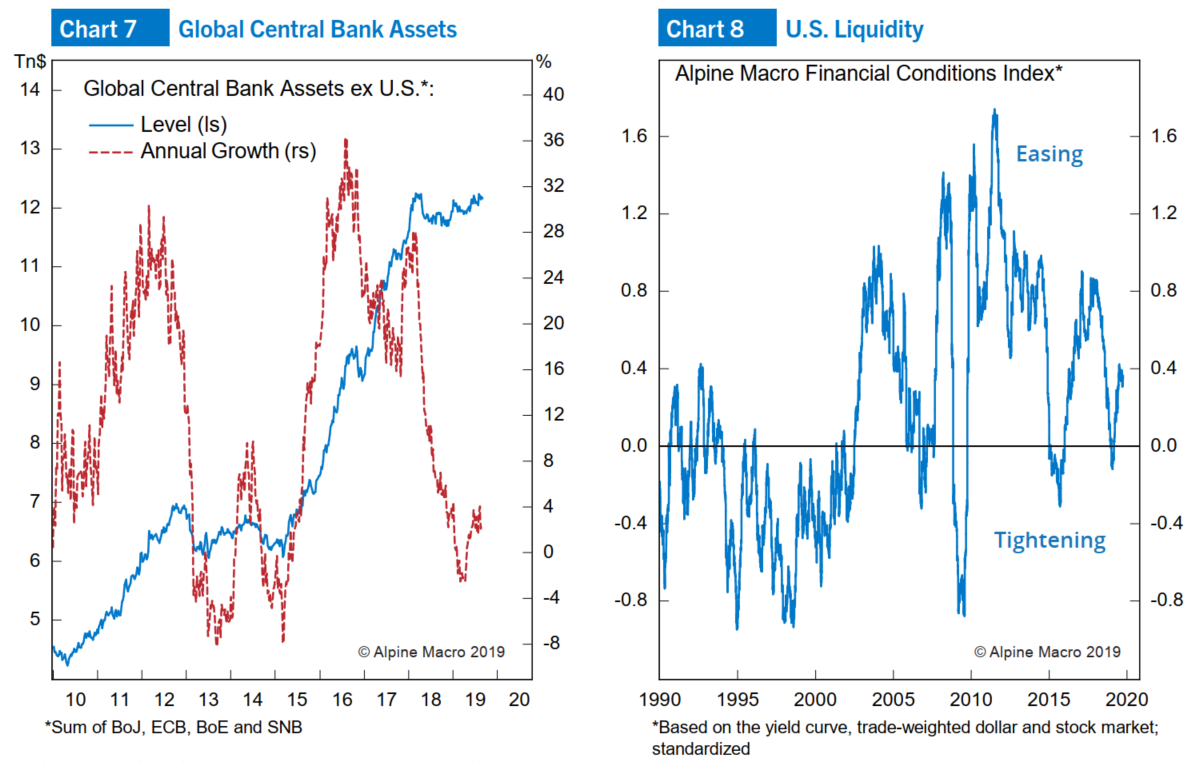

图表6显示,美联储资产的年变化率已从-10%升至-5%。美联储已经开始扩大其资产负债表,最近几周,美联储购买了约2000亿美元的资产以扩表,不过这一数额相对较小,因此购买尚未对年变化率产生重大影响。其他央行也开始再次扩大资产负债表(图7)。欧洲央行最近的一揽子计划包括将贴现率下调至-0.5%的创纪录低点,并恢复其2.6万亿欧元的量化宽松债券购买;日本央行从未采取量化紧缩措施,它只是放慢了资产购买的步伐,目前其资产负债表的年增长率约为4.5%。

这些变化(除日本外)非常重要,因为它们标志着全球货币政策的重大转折。尽管央行实际产生多大的拉动效应仍有待观察——这是流动性陷阱中的一个真正危险点——但从流动性扩张的角度来看,此举显然是一个重大利好。

艾摩宏观金融状况指数大幅上升,目前已进入正区间(图8),同样证明了金融环境正在改善。在美国通胀和单位劳动力成本得到很好控制的情况下,美联储收紧货币政策的可能性不大,相反,出于对制造业、全球经济前景衰退的担忧,货币政策会进一步宽松。

总之,货币、信贷和流动性总体上变得更具扩张性,这应该对股价有利。

估值和技术指标

很多技术分析专家会利用各种指标制作预测模型。在估值方面,这些指标可以用来评估风险,但对择时并没有作用。考虑到未来可能较长期的低利率环境,当下标普500指数17倍的远期市盈率并不太贵(图9),但在市场分歧中,这也不便宜。

美国股市中有许多被忽视的低估值行业和股票,能源股就是一个明显的例子,另外还可关注全球周期性股票,它们一样被低估。图10显示了标普成长股相对于价值股的走势。继1999年的主要峰值之后,价值股在2007年之前的两个阶段都表现出色。自那以后,一个逆转使得大盘成长股相对于价值股的增长达到了一个新的峰值,并超过1999年的峰值。

上世纪90年代末出现的极端分歧对今天有着潜在重要启示。在1999-2002年熊市期间,之前被忽视的低估值板块,即所谓的“旧经济”类股、价值股表现非常好。所以,即使未来一段时间指数表现疲弱,但由于金融环境流动性非常强,市场可能因此仍有大量机会。同时,当前借贷成本低廉,并购活动应该会加快,这可能是促使资金流向长期被忽视的低估值行业。

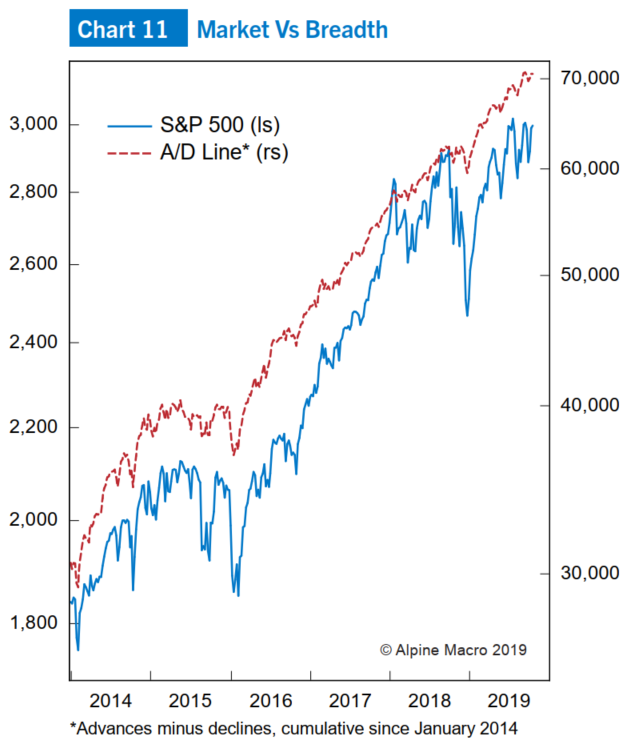

图11显示,从标普500指数以及衡量市场波幅的涨跌线两个指标的走势看,历史数据暗示,市场的顶部通常是由波幅不断变窄所导致的,这是因为投资者关注的股票越来越少导致的。当前这种情况并未出现。

另外,数据还显示,近两年来,出现了一个倒置的头肩形态,2018年初和2019年5-6月出现了倒置的“肩膀”,2018年12月出现了他们之间的倒置“头”部。技术图形分析是一门颇具争议的艺术,所以我把它拿来作为一个考量因素。

结论:杠铃策略

在评估上述数据和指标时,笔者倾向于对未来6-12个月看多。笔者倾向于相信,美国和全球经济和利润将比预期的要好。但世界需要更积极的财政政策,而这似乎难以在短期内出现。

同时,我们不能忽视当前存在的许多潜在威胁,包括负利率的世界环境,以及在财政政策变得更激进之前,货币政策能否产生显著的牵引力。

高风险确实存在,比如强烈的政策不确定性、潜在的周期末端风险(投机、行业过度估值和过度的公司债务)、地缘政治威胁等。笔者认为投资者有必要谨慎行事,并建议采用杠铃策略,风险和安全资产之间的比例为6:4。